Dworakowski łączy Unimięs i Peklimar z Madejem Wróblem. Podmiot z 1 mld zł obrotów zamierza dalej przejmować

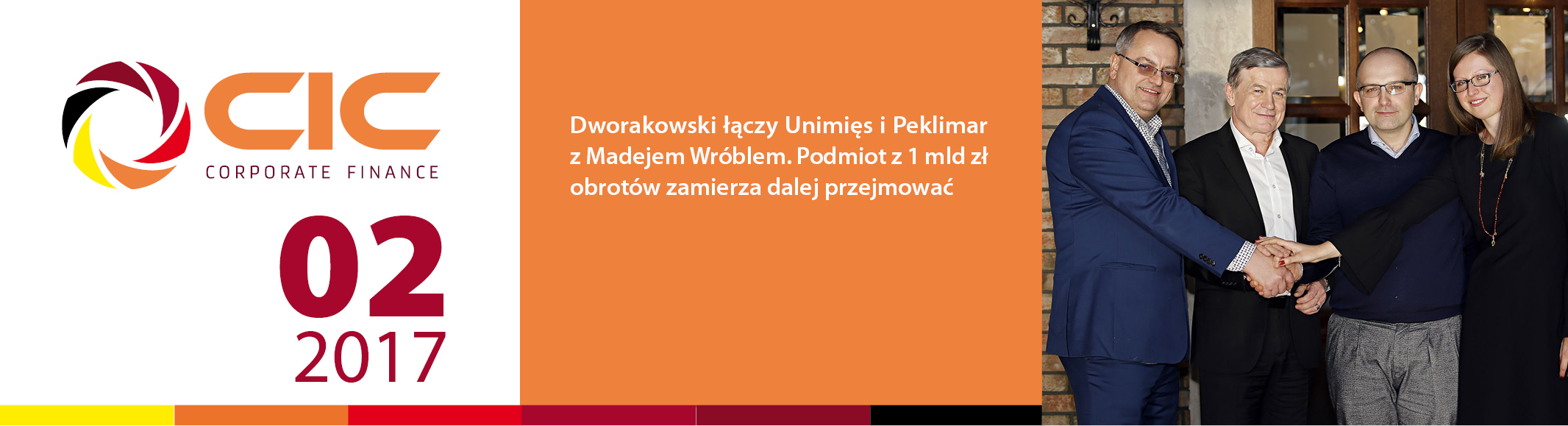

PARTNERZY: Bogdan Twardowski, prezes Madeja Wróbla (pierwszy z lewej), Zbigniew Dworakowski (drugi od lewej), inwestor m.in. w firmach Peklimar, Unimięs i Bruno Tassi, oraz Jarosław Kołtun, prezes Unimięsu i Peklimaru, budują silną grupę mięsną. Hanna Orłowska z CIC Corporate Finance pomogła im połączyć siły.

PARTNERZY: Bogdan Twardowski, prezes Madeja Wróbla (pierwszy z lewej), Zbigniew Dworakowski (drugi od lewej), inwestor m.in. w firmach Peklimar, Unimięs i Bruno Tassi, oraz Jarosław Kołtun, prezes Unimięsu i Peklimaru, budują silną grupę mięsną. Hanna Orłowska z CIC Corporate Finance pomogła im połączyć siły.

— Powstanie podmiot o przychodach na poziomie 1 mld zł, a to nie koniec planów Zbigniewa Dworakowskiego i Jarosława Kołtuna [prezesa Unimięsu i Peklimaru] — mówi Hanna Orłowska z CIC Corporate Finance, doradcy Madeja Wróbla przy połączeniu.

Bliskość i specjalizacja

Ignacy Kowalski, wiceprezes Madeja Wróbla, jest przekonany, że silny podmiot będzie atrakcyjnym dostawcą wędlin dla odbiorców z kanału nowoczesnego, czyli sieci handlowych.

— Połączenie czterech zakładów [wcześniej Peklimar połączył się z Polonusem — red.] umożliwi większą specjalizację i zwiększy asortyment oferowanych produktów, co powinno przełożyć się na dalszy wzrost przychodów i możliwość obsługi nowych klientów — uważa Mariusz Biernat, który obejmie funkcję dyrektora ds. handlu tradycyjnego w połączonym podmiocie. Podkreśla, że grupa nie zapomni o hurcie i pojedynczych sklepach. — Na ekonomikę połączenia wpływa także bliskie położenie zakładów Madej Wróbel i Unimięs, które znacznie ułatwi zarządzanie i docelowo podniesie jakość obsługi klientów — zaznacza Bogdan Twardowski, prezes Madeja Wróbla. Roczne obroty kierowanej przez niego firmy to około 430 mln zł. Peklimar z Unimięsem dołożą do tego około 500 mln zł. Strony nie podają, jaka będzie struktura właścicielska nowego podmiotu.

— Dalsza konsolidacja rynku mięsa i wędlin w Polsce jest nieuchronna. Nie wykluczamy kolejnych połączeń. W najbliższych miesiącach skupimy się jednak na integracji obecnych w grupie podmiotów — mówi Jarosław Kołtun.

Przyspieszona koncentracja

Hanna Orłowska informuje, że polski rynek mięsa i przetworów, wart ponad 47 mld zł, jest nadal silnie rozdrobniony — działa na nim około 1,3 tys. przedsiębiorstw, przy czym zaledwie cztery firmy osiągają przychody powyżej 2 mld zł, a około 20 przekracza próg 400 mln zł.

— Spodziewamy się, że wśród przedsiębiorstw przetwórstwa mięsnego będzie następowała coraz większa polaryzacja — na takie, które sobie radzą i rozwijają produkcję, oraz takie, które mają coraz większe problemy z bieżącą działalnością. Do drugiej kategorii trafi wielu lokalnych graczy o przychodach do 100 mln zł. To powinno wymusić i przyspieszyć procesy koncentracji i konsolidacji sektora — twierdzi Hanna Orłowska.

Ekspertka podkreśla, że niewiele firm z branży jest w stanie działać w całym łańcuchu wartości dodanej — od produkcji żywca i uboju przez przetwórstwo i produkcję wędlin po dystrybucję i sprzedaż we własnych sklepach firmowych.

— Do tego potrzebna jest odpowiednia skala działalności. Zdecydowana większość przedsiębiorstw działa tylko w segmencie przetwórstwa mięsnego, niektóre uzupełniają go o segment uboju żywca bądź własną sieć sklepów firmowych — tłumaczy Hanna Orłowska.

Własne sklepy mają Madej Wróbel, Peklimar i Unimięs. Grupa nie ujawnia, jak będzie rozwijać sieć sprzedaży po połączeniu.

Kolejne inwestycje

Zbigniew Dworakowski, biznesmen, który stoi za transakcją, jest m.in. właścicielem spółki Sklepy Doroty Plus, działającej w strukturach TopMarketu. Przejął też niektóre sklepy MarcPolu, działające obecnie pod szyldem TopMarketu. W branży mięsnej jest obecny od lat. Firma Bruno Tassi, dystrybutor mięsa i wędlin o obrotach przekraczających 1 mld zł, to jego inwestycja — jak zapewnia właściciel, całkowicie niezależna od projektu produkcyjnego. Zdaniem przetwórców mięsa, z którymi rozmawialiśmy, trudno będzie jednak przekonać do tego rynek.

— Pojawiają się oczywiste obawy o preferowanie własnych marek. To problem każdego, kto rozwija takie dwie nogi biznesu w jednej branży — mówi jeden z branżowych menedżerów. Podobne wątpliwości pobrzmiewały niedawno w branży mrożonek, gdy w dystrybucję zaczął inwestować produkcyjny Hortex, a inwestycje produkcyjne prowadził dystrybucyjny Iglotex. Grupy nadal jednak rozwijają obie nogi biznesu.

Miliardy gigantów

W mięsnej czołówce Polski od lat królują Animex i Sokołów z obrotami rzędu 4 mld zł, gonione przez Pini Polonia. W wyścigu liderów liczy się też Cedrob, który po połączeniu z Gobarto (dawne PKM Duda) wyrasta na kandydata na podium (zwłaszcza w kontekście zapowiadanych miliardowych inwestycji). Miejsca pod następny ogromny zakład szuka także Animex (ostateczna skala inwestycji nie jest jeszcze znana), a miliony inwestują też kolejni gracze w mięsnych zestawieniach – Wipasz i Indykpol (który ogłaszał niedawno program inwestycji za 200 mln zł).

OKIEM EKSPERTA Konsolidacyjne ożywienie

WITOLD CHOIŃSKI, prezes Związku Polskie Mięso

O konsolidacji w branży mięsnej słychać od lat, ostatnio jednak widać ożywienie — firmy już nie myślą, lecz rozmawiają. Połączenie kapitałowe to jedno z nielicznych rozwiązań, które daje szansę na dotarcie do dużych odbiorców, czyli sieci handlowych. Mniejsze firmy często mają ograniczone możliwości. Barierą jest głównie skala działania — zbyt mała, by można było zaopatrywać wielkiego odbiorcę. W ostatnim roku część hurtowni zaopatrujących handel tradycyjny skarżyła się na znaczący, bo nawet 20-procentowy spadek obrotów. Handel mięsem i przetworami przenosi się coraz mocniej do kanału nowoczesnego. To kolejny impuls do połączenia dla mniejszych graczy, a przynajmniej wspólnych działań w zakresie sprzedaży czy zakupów.

OKIEM KONKURENTA Kanibalizacja i know-how

KRZYSZTOF WOŹNICA, prezes Zakładów Mięsnych Silesia

Czy połączenie będzie miało większy wpływ na rynek? Raczej nie powinno. Jest natomiast wyraźnym sygnałem, że konsolidacja się zaczęła. To już nie pojedyncza operacja, ale grupa czterech firm, więc z konsolidacyjnego punktu widzenia znaczące zjawisko. Przy takich działaniach podstawowe pytanie brzmi: jak ułożyć asortyment, by nie nastąpiła kanibalizacja produktów? To prawdopodobnie największe wyzwanie. Widać wiele korzyści — z grona czterech zakładów Madej Wróbel jest najsilniej obecny w sieciach handlowych, więc wniesie know-how dotyczący tego kanału sprzedaży. Na pewno są też szanse na synergie kosztowe.

Autor: Michalina Szczepańska, Magdalena Wierzchowska

27 lutego 2017

Źródło: Puls Biznesu

CIC Corporate Finance

CIC Corporate Finance